SISTEMAS DE FINANCIAMIENTO EN CADENAS AGRÍCOLAS RURALES: UN CASO NO EXITOSO EN LA PRODUCCIÓN DE PEPINO EN ZARCERO, COSTA RICA1

Financing systems in rural agricultural chains: an unsuccessful case in producing cucumbers in Zarcero, Costa Rica

Jorge Andrey Valenciano Salazar

Escuela de Economía, Universidad Nacional, Costa Rica, jorge.valenciano.salazar@una.cr

Adriana María Salas Leitón

Escuela de Economía, Universidad Nacional, Costa Rica, adrisalas_01@hotmail.com

Rafael Díaz Porras

Centro Internacional de Política Económica, Universidad Nacional, Costa Rica, rafael.diaz.porras@una.cr

Resumen: Mediante un estudio de caso en la Asociación de Productores de Cultivos Bajo Medio Controlado (APROMECO), ubicada en Zarcero-Costa Rica, el artículo logra determinar que el crédito es un elemento esencial para que los medianos y pequeños productores agrícolas logren acceder a tecnología de punta que les permita conectarse con los agentes externos, por ende formar parte de una cadena internacional; sin embargo, las políticas de crédito no son suficientes para garantizar el éxito de estos productores, ya que conectarse a una cadena global es solo el principio de un largo camino para los productores locales, los cuales deben encontrar junto con la institucionalidad pública del sector, estrategias necesarias para mantenerse dentro de la cadena.

Palabras claves: Sistema de crédito, cadenas de valor, gobernanza, productores agrícolas, pepino.

Abstract: Using a case study of the Association of Crop Producers under Controlled Environment (Asociación de Productores de Cultivos Bajo Medio Controlado - APROMECO), based in Zarcero, Costa Rica, this article shows that credit is an essential element for small and medium-sized agricultural producers to gain access to cutting-edge technology that would enable them to connect with foreign agents and thus be part of an international chain. However, credit policies are not sufficient to ensure the success of these producers, as connecting to a global chain is just the beginning of a long process for local producers, who must find, together with public sector institutions, the necessary strategies to stay within the chain.

Keywords: credit system, value chains, governance, agricultural producers, cucumber.

Fecha de recepción: 16-07-2012 Fecha de aceptación: 04-04-2013 Fecha de publicación: 30-06-2013

Introducción

La producción de bienes y servicios dentro de la economía actual no son procesos aislados; por el contrario, lo que existen son sistemas productivos y de transformación de bienes que se encuentran conectados por eslabones, muchos de los cuales se encuentran ubicados en países diferentes. Por tanto, podemos afirmar que los sistemas de producción y comercialización de mercancías son procesos encadenados, por lo que cada bien tiene una cadena de producción y comercialización definida.

Para hacer realidad el proceso de creación de valor en las cadenas globales de mercancías2, especialmente, cuando se habla de cadenas agrícolas, se hace necesario contar con flujos tangibles, dentro de los que se pueden citar: flujo de insumos y productos intermedios y los productos finales entre los eslabones de la cadena hacia al consumidor. En el caso de agrocadenas ligadas a mercados internacionales, los productores locales deben tener procesos tecnológicos que les permitan cumplir con los requerimientos de calidad fitosanitarios y de precio que se presentan en estos mercados internacionales tan competitivos.

Junto a ello es necesario contar con flujos financieros dentro de los que se encuentran: efectivo, cartas de crédito, créditos y adelantos; en el marco de vínculos formales o informales en términos de alianzas. La necesidad de financiamiento es todavía más importante cuando nos referimos a los pequeños productores agrícolas, que en muchos de los casos no cuentan con ahorros propios que les permitan hacer inversiones en fincas o incorporar nuevos paquetes tecnológicos que les posibiliten tener niveles de productividad mayores a menores costos unitarios. Por lo tanto, el acceso a sistemas de crédito es la principal opción con que cuentan pequeños productores y microempresarios locales para incorporar mejores sistemas tecnológicos a sus procesos de producción.

Sin embargo, la problemática del pequeño productor agropecuario es que se ubica en una posición competitiva limitada, lo cual le dificulta acceder al mercado internacional, debido a su bajo nivel de productividad y contar con escaso o nulo poder de negociación (Angulo, 2007, p.26). Por lo tanto, el acceso al crédito es una condición necesaria, pero no suficiente para alcanzar mejores niveles de competitividad, pues se requiere entre otras condiciones que el empresario tenga experiencia empresarial, conocimiento de los mercados internacionales y capacidad de innovación (Carranza y Díaz, 2005, p.81).

En vista del poco capital financiero con que cuentan los agricultores locales, a veces, la única salida para poder hacer la inversión tecnológica que les permita contar con los medios necesarios para producir adecuadamente, así como para estar integrados en una cadena internacional, es mediante un crédito. Sin embargo en muchas ocasiones, estos pequeños y medianos productores no cumplen con los requisitos para ser sujetos de crédito. Recordemos que las entidades financieras toman en cuenta las características del productor, dentro de ellas: experiencia productiva, récord crediticio, experiencia empresarial, educación, tamaño económico, nivel tecnológico, capacidad de mercadeo internacional y grado de acceso a la información. Todas las anteriores son características deficientes en los pequeños productores agrícolas. Por consiguiente, hablar de disponibilidad crediticia para pequeños productores agrícolas se vuelve inviable debido a las condiciones económicas que presentan muchos pequeños productores en los países en desarrollo.

Este artículo se centra en el análisis de caso de la APROMECO, ubicada en Zarcero, en la provincia de Alajuela de Costa Rica, la cual mediante acceso a crédito realizó altas inversiones en tecnología e infraestructura de invernaderos para contar con las condiciones necesarias que les permitiera exportar hacia los Estados Unidos. El esquema de funcionamiento del proyecto consideraba que el pepino producido sería empacado, maquilado y exportado por la empresa de capital español COINSA, la cual suministraría el producto a la empresa Mastronardi, que realizaría el proceso de la distribución a los supermercados en Estados Unidos.

El artículo se estructura partiendo de una revisión de los esquemas de financiamiento en las cadenas para luego analizar el caso de APROMECO en términos del esquema de financiamiento utilizado y la problemática enfrentada por los productores en la ejecución del proyecto. Posteriormente, se vincula esta problemática con la estructura de la cadena, lo que permite al final del documento plantear conclusiones y recomendaciones.

Sistemas de crédito en las cadenas globales

A lo largo de la Cadena Global (CGM), se transforman insumos en productos terminados en un proceso de creación de valor en el que entran en juego una serie de flujos tanto materiales como financieros, dentro de los que se pueden mencionar: efectivo, préstamos, cartas de crédito, promesas de pago, adelantos (Carranza & Díaz, 2005, p. 55). Estos flujos de efectivo fluyen en dirección contraria a los de bienes y servicios y son una condición necesaria para que los intercambios se den; sin embargo, muchas veces existen sistemas de crédito entre los agentes que componen la cadena, por eso, estos créditos facilitan el intercambio de tecnología, materias primas y bienes y servicios cuando alguno de los actores no tienen disponible todo el efectivo requerido.

Los pequeños productores pueden acceder a estos flujos de recursos financieros por diversas fuentes: formales o informales, nacionales o internacionales, de ahorros propios, de socios comerciales, de amistades, entre otros. Sin embargo, cada una de las entidades tiene sus políticas para otorgar financiamiento de acuerdo con una serie de características que ellos analizan a lo interno de sus instituciones.

Los bancos, por ejemplo, se preocupan por el manejo del riesgo y de la incertidumbre, que se pueden mitigar por medio de la creación de contratos entre los productores y los comercializadores de la cadena. Por medio de los contratos surgen distintas capacidades de garantía de que el solicitante del crédito puede hacer frente a su deuda ya que demuestra que cuentan con el acceso a los mercados internacionales y tiene conocimiento de la logística internacional, entre otros, que dependen de los arreglos de mercado y de las relaciones de poder contractual (Carranza & Díaz, 2005, p. 55).

El acceso al crédito se puede explicar mediante una ecuación matemática, según la cual el acceso al financiamiento está en función de un vector de características personales del productor, que incluyen tamaño de la finca, ubicación, educación, distancia al mercado, grado de tecnificación; el grado de madurez y eficiencia de la cadena a la que está integrado el productor; el grado de competencia, eficiencia y estructura del mercado financiero y por último, las condiciones macroeconómicas (Wenner, Chalmers, Tiffen & Gálvez, 2007, p.36). En el caso del financiamiento en función de la cadena de valor es necesario entender el negocio en su totalidad, lo que implica para los financiadores ajustarse a la nueva realidad, con un mejor entendimiento del riesgo, en consecuencia, una mayor disposición a tomarlo (Shwedel, 2007, p.22).

En ese sentido, por ejemplo, las instituciones de financiamiento internacional han considerado al asignar un crédito el contexto de la cadena, junto a otros aspectos (incluyendo la categoría de cada país según su nivel de ingreso). Se evalúan los grados de organización de las cadenas, de forma que una cadena mejor organizada tiene más éxito al acceder al financiamiento. Asociado lo anterior se tienen las características de los productos y sus sistemas de comercialización, ya que estos dos aspectos influyen sobre los riegos contrapuestos de producción y de mercado (Shwedel, 2007, p.6). La garantía de venta del producto de los agricultores que van a financiar se constituye también en uno de las principales aspectos que estas instituciones toman en cuenta. Ello obliga a los agricultores a insertarse en una cadena, sea en la producción vertical o producción bajo contrato, a efectos de que los entes de financiamiento tengan seguridad al financiarlos (Shwedel, 2007, pp. 6,17). En estas condiciones es de esperar que con la obtención de un crédito los productores entren en un potencial círculo virtuoso.

Sin embargo, un aspecto que afecta a los pequeños y medianos productores agrícolas es el rezago en las regiones rurales de los procesos de profundización financiera, que se evidencia en los países en desarrollo en la poca amplitud de la cobertura, la baja proporción de la población rural que tiene acceso a los servicios financieros, pocos servicios ofrecidos y baja calidad; debido a que son servicios que no son adecuados para el tipo de cliente que los demanda (González-Vega, 2007, p.49). Dicho rezago se debe en gran parte a la deficiencia de las políticas públicas y a lo difícil que es llevar los servicios financieros a las zonas rurales. Además, se ve expresado en las mismas características de los solicitantes, las cuales no concuerdan con los requerimientos obligatorios que piden las entidades financieras.

Así las dificultades se presentan no solo por la demanda (falta de capacidad de pago por parte de los productores, elevados costos de transacción, dificultades que tiene el deudor para convencer a las entidades financieras de que es sujeto de crédito); sino también por la oferta (problemas relacionados con asimetrías de información, la falta de incentivos para que los préstamos sean pagados y para hacer cumplir los contratos de crédito) (González-Vega, 2007).

También existen limitaciones no financieras dentro de las cadenas agrícolas de valor que son grandes y críticas en el eslabón agrícola y agroindustrial, tales como la falta de conocimientos técnicos, la ausencia de tecnología apropiada, falta de información, canales de distribución ineficientes, lo que conlleva por supuesto a la falta de acceso al crédito (Wenner et al., 2007, p. 42).

Por lo tanto, junto al crédito se requiere asistencia técnica que permita al pequeño agricultor adquirir los conocimientos necesarios acerca de los requerimientos de los demás eslabones de la cadena. Estos requerimientos técnicos están asociados a la capacidad que deben tener los productores para cumplir con los requerimientos fitosanitarios exigidos por los agentes comercializadores y las instituciones de salud de los países importadores; además se requieren procesos técnicos de producción más sofisticados para tener en la finca mayor productividad y menores costos. Otra capacidad técnica que deben tener los agricultores es la de poder llevar sus finanzas adecuadamente lo que implica para los productores tener que llevar registro de costos de producción, ventas, precios nacionales e internacionales así como el manejo de nuevas tecnologías de información como el INTERNET.

Configuración del proyecto de inversión en invernaderos en el caso de APROMECO

Motivación de los agricultores: construir su cadena internacional.

Desde sus inicios los integrantes de APROMECO visualizaron realizar su proyecto agrícola mediante invernaderos de alta tecnología como los que se desarrollan en países como España, Israel, Estados Unidos y Canadá.

Sin embargo, la dificultad para hacer frente a los requerimientos que la empresa comercializadora les solicitaba para poder formar parte de una cadena internacional de valor, mostró la necesidad de acceder a un crédito. La búsqueda de fuentes financieras no fue exitosa inicialmente ya que el grupo de pequeños productores estaba incursionando en una actividad en la cual no tenían tanta experiencia. El cultivo bajo medio controlado por medio de invernaderos requería una gran inversión y además no tenían muchas garantías que ofrecer. Esto hizo visible la necesidad de organizarse y crear una escala productiva consecuente con la envergadura del proyecto.

Alianza estratégica: una condición importante pero no suficiente para obtener financiamiento bancario.

Una vez conformada la asociación, los primeros pasos los dieron en la búsqueda de capacitación en la producción bajo medios controlados o invernaderos de alta tecnología, que fue ofrecida por el Ministerio de Ganadería (MAG), quienes contaban con un grupo de profesionales, los cuales se habían especializado en España y estaban interesados en desarrollar un proyecto para poner en práctica sus conocimientos. Los profesionales dejaron claro que los proyectos bajo esta modalidad necesitaban de grandes inversiones y generaban elevados costos variables y fijos, lo cual hacía necesario trabajar en grandes extensiones de terreno para ser rentables (Blanco, 2010).

El primer paso para iniciar el proyecto fue la búsqueda de una institución de financiamiento que les proveería los medios económicos suficientes para la construcción de los invernaderos y la compra de la tecnología necesaria. Tratándose de pequeños productores sin experiencia en el mercado internacional, uno de los primeros obstáculos a los que se enfrentaron fue la venta de su producto, pues si los productores no tienen certeza de quién les va a comprar el producto, difícilmente van a recibir financiamiento de alguna institución. Con la existencia de contratos ya sea formales o informales, los productores mitigan el riesgo de no pago de la deuda.

Para solucionar el problema de la incertidumbre de ventas de hortalizas, la asociación contactó por medio de COINSA (empresa de capital español dedicada principalmente al transporte de los productos, que contaba con permisos de exportación) a la Transnacional Mastronardi. Esta última es una gran empresa de capital canadiense, que se dedica entre otras cosas a cosechar, transportar y comercializar productos agrícolas producidos bajo medios protegidos, es decir, que se producen en invernaderos donde se controlan todas la variables del ambiente: humedad, temperatura, cantidad de nutrientes y pesticidas aplicados.

Mastronardi es una empresa que se dedica a producir sistemáticamente tomates gourmet, pimientos, brócoli, pepinos, entre otros. La empresa construyó el primer invernadero comercial en América del Norte en la década de 1940 y ha sido una empresa familiar de 4 generaciones (Produce SUNSET, 2013), que ha establecido sus parámetros de producción con base en su vasta experiencia de producción y largo recorrido en el mercado.

De esta forma, se alcanza la firma de un contrato entre las tres empresas: por un lado Mastronardi sería el principal cliente; COINSA se encargaría del empaque y traslado del producto desde Costa Rica hasta Estados Unidos y APROMECO proveería la producción de pepino (Blanco, 2010). Con esta alianza conformada se pudo proceder a buscar las fuentes de financiamiento.

El esquema de financiamiento

Desde que la asociación empezó a buscar fuentes de financiamiento, los agentes rectores del MAG pensaron en contactar al Banco Centroamericano de Integración Económica (BCIE) como la institución financiera más grande de Centroamérica, que se orienta a la integración y el desarrollo económico y social de la región. Sin embargo, el BCIE opera como un banco de segundo piso lo cual obligaba a ubicar una institución local que participara y financiara otra parte del proyecto. La distribución que propuso el BCIE consideraba un financiamiento del banco cubriendo un 80% de la inversión complementado con un aporte de la institución local del restante 20%.

Tanto el Banco Nacional como el Banco de Costa Rica estuvieron interesados en participar en el proyecto, pero financiándolo en su totalidad, lo cual no era posible aceptar porque el BCIE trabaja como un banco de segundo piso y estaba dispuesto a financiar el 80% de la inversión a intereses mucho más favorables, pero junto con un socio local que aportara el restante 20%. Por su parte, el Banco Popular presentó interés en evaluar el proyecto y participar como cofinanciador, para lo cual inició con los avalúos del proyecto, para medir su viabilidad y rentabilidad.

Algunos productores de APROMECO tenían a su haber alguna experiencia en la producción de hortalizas en invernaderos del tipo rústicos y disponían de un total de 50 hectáreas para el proyecto. Todos se ubicaban en la misma zona geográfica, Zarcero, y tenían un cliente quien iba a comprar la totalidad de la producción siempre y cuando se cumpliera con los estándares establecidos. APROMECO tenía casi todo a su favor para que el financiamiento fuera otorgado.

El avalúo efectuado por el Banco Popular se hizo para las 50 hectáreas de invernaderos, con las cuales contaba la Asociación en ese momento y era una suma de todos los terrenos de todos los integrantes de la asociación. Los miembros de la asociación aportaron todos los terrenos que tuvieran disponibles aunque no fuera por partes iguales para cada productor, el hecho era poder tener las garantías hipotecarias requeridas para realizar un crédito que les permitiera realizar la inversión inicial.

Posteriormente, un reevalúo del Banco Popular resolvió aceptar el proyecto pero solamente para 10,2 hectáreas, lo que equivalía a trabajar con 16 productores, pues los demás según la investigación no tenían capacidad de pago. Pero había un inconveniente, el Banco Popular no estaba de acuerdo con la distribución del financiamiento de 80% BCIE y 20% el Banco Popular.

Una vez que el Banco Popular no dio ninguna respuesta a la Asociación de Productores, sus miembros decidieron continuar buscando un financiamiento nacional, lo que los llevó a COOCIQUE que es una institución financiera que nació de un grupo de sancarleños con el objetivo de solucionar necesidades específicas de ahorro y crédito y otros servicios a sus asociados y asociadas (COOCIQUE, 2013). COOCIQUE aprovechó la evaluación del crédito realizada por el Banco Popular aceptando las condiciones del BCIE, pero focalizando el proyecto a los 16 productores. Con esto se dio el inicio del proyecto de los Invernaderos Inteligentes en el cantón de Zarcero.

En el siguiente diagrama podemos ver cómo quedó conformada la cadena del pepino tomando en cuenta las instituciones financieras que dieron financiamiento y el tipo de financiamiento:

Figura 1. Sistemas de Financiamiento dentro de la cadena de pepino. Invernaderos de Zarcero. Fuente: Elaboración propia.

La inversión inicial fue de $6 millones, de los cuales $2 millones fueron financiados por COOCIQUE y $4 millones por el BCIE. Además de la ayuda financiera aportada por BCIE y COOCIQUE, APROMECO recibió apoyo de otras instituciones públicas. Por ejemplo, el MAG aportó capacitación técnica para los asociados, en temas como mejoramiento de cultivos, cuidados especiales para el pepino y la técnica bajo medio controlado, capacitación para lograr obtener algunas certificaciones como las de Buenas Prácticas Agrícolas (BPA) entre otras. Asimismo el Banco Crédito Agrícola de Cartago otorgó un crédito a APROMECO para comprar insumos y herramientas. Este financiamiento provenía del FIDEICOMISO MAG/PIPA/ BANCREDITO por 960 millones de colones de los cuales un 40% fueron fondos no reembolsables y se utilizaron para comprar insumos y herramientas.

Los proveedores de la zona como COOPEGRIMAR (es una empresa cooperativa con 480 pequeños y medianos productores asociados y aproximadamente 65 funcionarios, ubicada en la localidad de Zarcero, en la provincia de Alajuela, Costa Rica) y otorgaron financiamiento de la compra de los insumos, además de plazos de pago ampliados; convirtiéndose en una gran ayuda para la asociación (COOPEGRIMAR, 2013). Por su parte Mastronardi facilitó a los productores la semilla para producir variedades mejoradas de pepino y ofrecieron amplios plazos para el pago de la misma.

La unión de APROMECO con el BCIE se dio por medio de un contrato de crédito, el cual contaba con 2 fideicomisos:

Con estos fideicomisos, se elaboró un mecanismo para hacer frente a las instituciones financieras; sin embargo, a lo interno de la asociación cada uno de los asociados era tratado de forma independiente y debía pagar la deuda y recibir beneficios de acuerdo con su participación real.

APROMECO y su inserción en la cadena internacional

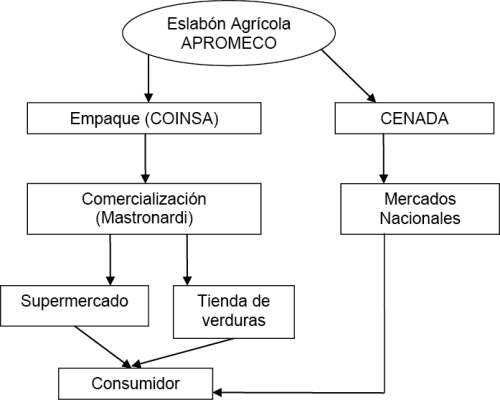

Estructura de la cadena.

La cadena de pepino de APROMECO se encontraba integrada verticalmente con COINSA (empacadora) y Mastronardi, encargada de comercializar el pepino en Estados Unidos llevándolo hasta los supermercados y tiendas de verduras para llegar a la mesa del consumidor final.

En la figura 2 se muestran los eslabones de la cadena y sus actores.

Figura 2. Diagrama de comercialización de pepino. Zarcero, Costa Rica.

Fuente: Elaboración propia.

Fase agrícola.

En Costa Rica, la producción del pepino se lleva a cabo en varias zonas del país, principalmente dedicado a satisfacer el mercado local y algunos proyectos dedicados hacia las exportaciones. En el caso específico de APROMECO, la mayor parte de la producción de pepino y tomate fue vendida a la empresa Mastronardi (esta relación de venta estuvo determinada por contratos).

El sistema de producción que se utilizó en el cantón de Zarcero, Costa Rica, se orientó casi en su totalidad a la exportación hacia los Estados Unidos, principalmente, en los meses de abril y setiembre.

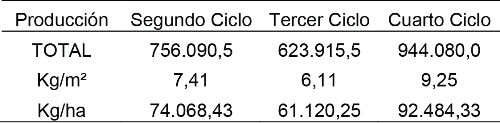

El área de siembra era de 10,5 hectárea distribuida en 16 invernaderos que iban desde los 2.000 hasta los 5.000 metros cuadrados. El proceso tecnológico utilizado era muy tecnificado y era realizado en su totalidad en invernaderos manejados por computadora, por lo que se requirió de mucho cuidado y conocimientos técnicos. Uno de los problemas tempranos en la ejecución del proyecto fue la imposibilidad de alcanzar una productividad cercana a los promedios proyectados en el anteproyecto. La cantidad de pepino proyectado de producción rondaba entre 90 mil Kg. y 120 mil Kg por hectárea.

La tabla 1 muestra la cantidad de pepino producido y exportado por hectárea por ciclo de producción.

Tabla 1.

Total de Kg. exportados, según ciclo de producción.

Fuente: Elaboración propia a partir de P. Blanco (comunicación personal, 06 de abril, 2010).

Excluyendo la primera cosecha, en la que era de esperar costos de aprendizaje con la nueva tecnología, la cantidad de pepino producido y exportado por hectárea fue inferior al mínimo proyectado en 30.000 Kg y 40.000 Kg por hectárea para el segundo y tercer ciclo de producción. Este resultado para un proyecto tan grande significó exportaciones menores de lo proyectado en más de un millón de kilogramos por año y se tradujo en una reducción considerable de los ingresos de la asociación.

Proceso de empaque.

Según la relación contractual COINSA se encargaba de escoger, empacar y exportar el pepino. El rechazo de pepino en Estados Unidos era asumido por COINSA.

El proceso de empaque del pepino consistió en transporte en camiones desde los invernaderos hasta la planta de empaque; lavado con agua previamente mezclada con cloro (150 ml/cloro/litro) en una especie de pileta; clasificación según su calidad y tamaño, para seleccionar los que se destinaban a exportación y los que iban al mercado interno. Posteriormente, se seguía con un proceso de empacado, de acuerdo con su tamaño. Para el mercado norteamericano, se armaban cajas pequeñas (4,3 Kg. y contienen pepinos de 8 a 12,5 pulgadas), medianas (4,7 Kg. y contienen pepinos de 12,5 a 14 pulgadas) y grandes (5,1 Kg. que contienen pepinos de más grandes de 14 pulgadas). COINSA cobraba un precio fijo por caja empacada de pepino de $3,10, que incluía el empaque y el transporte.

Una vez en los contenedores, las cajas de pepinos eran refrigeradas por medio de un sistema de enfriamiento por aire forzado a una temperatura de 5 a 7 C°, hasta que el contenedor llegaba al puerto de destino.

Figura 3. APROMECO. Total de cajas exportadas por cosecha, según tamaño.

Fuente: Elaboración propia a partir de P. Blanco (comunicación personal, 06 de abril, 2010).

El total de cajas exportadas por el proyecto por cosecha rondó entre 127 mil y 190 mil cajas por ciclo, la mayoría de las cajas exportadas eran pequeñas y la mejor cosecha fue la cuarta con un total exportado de 190.657 cajas (ver figura 3). Hay que destacar que el tamaño no varía el precio final del producto de forma significativa.

Proceso de comercialización.

La comercialización del producto se realizó hacia dos destinos: las exportaciones que representaban el mayor porcentaje de la producción y correspondía el pepino de primera calidad y un incipiente mercado secundario nacional, en el que se quedaba el producto de segunda calidad.

El principal destino del producto empacado en el mercado internacional era los Estados Unidos, mediante la empresa Mastronardi. Según el contrato de ventas, Mastrinardi se comprometió a comprar la cosecha, siempre y cuando se cumplieran los estándares de calidad solicitados por la empresa y las reglas fitosanitarias requeridas por los gobiernos de Costa Rica y Estados Unidos.

Figura 4. APROMECO. Total de pepino exportado y dedicado al mercado nacional, en kilogramos. Período 2007-2009.

Fuente: Elaboración propia a partir de P. Blanco (comunicación personal, 06 de abril, 2010).

En el mercado nacional, el producto se colocaba en sitios de distribución del producto como CENADA o los diferentes mercados agrícolas nacionales. El precio del producto tanto a nivel nacional como internacional se fijaba mediante la oferta y la demanda del mercado.

APROMECO y su realidad financiera

Problemas de planificación financiera.

Las consecuencias de la deficiente proyección de cantidad de producción, ventas y precios llevó a la asociación a tener que pedir prórrogas para pagar la deuda debido a que el dinero obtenido después de cada cosecha apenas era suficiente para cancelar la deuda, sin dejar un saldo para capital de trabajo e inversión para la siguiente cosecha.

Al inicio del proyecto se presentó un inconveniente muy importante y fue la ausencia de un plan de contingencias. No se tomó en cuenta para calcular el monto de la inversión la curva de aprendizaje, incorporando el tiempo que se iban a demorar los productores en asimilar y aprender su transformación productiva hacia el proceso de cultivo bajo medios controlado.

Además, se había cometido un error en las proyecciones del costo de la construcción de los invernaderos. Se calculó alrededor de 3 millones de colones para los movimientos de tierra por invernadero, sin embargo, solo en uno de los invernaderos el movimiento de tierra tuvo un costo de 30 millones de colones, lo que generó un incremento general de los costos fijos y terminó por dejar a los miembros de la asociación sin capital de trabajo para empezar con la primera siembra.

Según los flujos de efectivo elaborados al inicio del proyecto, se proyectaron tres cosechas al año para no tener pérdidas, estas expectativas no se cumplieron ya que en algunos años se realizaron dos cosechas y en otros solo una por año.

Por otra parte, el pepino se comporta como un producto primario en el mercado internacional, lo que significó que su precio se determina de acuerdo con la oferta y la demanda de mercado por lo que el productor es un tomador de precios. Por lo tanto, los productores debían estar atentos cuando el precio subía para vender la cosecha, pero la coincidencia de altos precios y periodos de producción locales se dieron muy pocas veces, la mayor parte de las cosechas se vendieron cuando el precio era realmente bajo, lo que exacerbó el fracaso del proyecto (Blanco, 2010).

Con estos resultados, lejanos de lo proyectado, los asociados de APROMECO empezaron la búsqueda de nuevas alternativas de producción. En un segundo momento la asociación desarrolló la producción de una especialidad de tomate, el cual tuvo un precio fijo dentro del contrato de venta a Mastronardi, pero igual que el caso del pepino, se obtuvo una insuficiente productividad promedio en finca para sostener los compromisos financieros del proyecto.

Todos estos obstáculos hicieron que el proyecto solamente funcionara durante cinco años, pues a partir del 2010 la asociación no pudo hacerle frente a los compromisos financieros adquiridos y suspendieron completamente la producción para el mercado internacional. En la actualidad, el proyecto se encuentra paralizado en la búsqueda de una solución legal ya que la asociación no pudo hacer frente a sus compromisos financieros. Las entidades financieras están buscando hacer cumplir las condiciones del fideicomiso firmado y algunos miembros de la asociación han recurrido a mecanismos legales para al menos retrasar el proceso de remate de sus propiedades.

La situación por lo tanto está afectando las propiedades de las cuales dependen directamente 16 familias del cantón de Zarcero, adquiridas con el trabajo de muchos años por parte de estos productores. Se ha configurado así una situación realmente desafortunada en la que ellos se ven enfrentados a pagar el precio de un mal diseño del proyecto a nivel público, así como un mal cálculo financiero sobre la rentabilidad del proyecto por parte de las entidades bancarias. De realizarse el remate, los productores no solamente perderían el invernadero y la tierra donde se encuentra sino todas aquellas propiedades que están comprometidas en el fideicomiso de garantía, eso incluye para algunos productores sus casas y sus fincas.

Acceso al crédito: inicio de la travesía dentro de las cadenas internacionales.

Cabe aquí hacer una distinción entre lo que dicta la teoría acerca del impacto del financiamiento a actores de las cadenas de valor y lo que realmente sucedió con APROMECO. En este caso, los productores gestionaron el crédito de parte de bancos internacionales y nacionales, a efectos de contar con tecnología de punta y capital para anclarse a una transnacional.

Sin embargo, no basta con obtener financiamiento e insertarse a la cadena para empezar a obtener ganancias. En realidad, ese proyecto es solo el inicio del camino de los pequeños productores al entrar a formar parte de una cadena global de mercancías: es el arranque; pero lo que realmente importa y lo que es más difícil es permanecer activo en la cadena y lograr alcanzar los estándares establecidos por la empresa líder, ser lo suficientemente competitivos para que el mismo sistema no los saque de la red de transacciones globales.

En este caso particular, la deficiencia de APROMECO no iba ligada a la obtención del crédito o a la inserción en una cadena; sus debilidades vinieron después, se dirigieron hacia la incertidumbre del pronóstico, pues las proyecciones de los flujos de caja no tomaron en cuenta aspectos tan importantes como el costo de la curva de aprendizaje de los productores, las fluctuaciones del precio del pepino a nivel internacional. Todo esto se revela en los resultados de la primera cosecha, la cual financieramente fue un fracaso porque no cubrió los costos variables de la producción, aunque se tuvo el avance en el conocimiento de la forma de trabajar y cosechar bajo medios controlados. El primer año de la asociación produciendo pepino fue de aprender para permanecer en la cadena y no de obtener ganancias. Después de esta situación, la productividad se recuperó poco a poco. La primera cosecha fue la más baja, para un total de 127.125 cajas, luego en la segunda el crecimiento fue de aproximadamente un 17%, por su parte en la tercera cosecha se redujo un 7%, que fue compensado por el crecimiento 37% en la cuarta y para la quinta nuevamente se presentó una baja de aproximadamente un 23%.

La desigualdad en la distribución del riesgo entre los actores de la cadena.

El financiamiento lo recibe el agente más fuerte de la cadena, por lo tanto, asume el riesgo. En el esquema en cuestión, el riesgo completo fue asumido por los productores. Ni la empresa que construyó los invernaderos de alta tecnología (COINSA), ni la empresa que realizó el proceso de empacado y exportación (COINSA), ni la gran distribuidora Matronardi corrieron ningún riesgo durante todo el proceso de construcción de invernaderos, ni durante el proceso de preparación, siembra, producción y exportación de pepinos. Todo el riesgo fue asumido por los productores locales. Esto generó que en los últimos tres años estos productores estén luchando por evitar un remate de sus fincas ante los acreedores bancarios. Dichas fincas habían sido puestas como garantía tanto ante COOCIQUE R.L. como ante el Banco Centroamericano de Integración Económica.

Conclusiones

Los invernaderos fueron una innovación incentivada por una política crediticia; sin embargo, el verdadero reto para los agricultores nacionales no es conectarse internacionalmente y comenzar a producir, el objetivo primordial de estos productores es mantenerse dentro de la cadena obteniendo márgenes adecuados de ganancia y generando un producto de calidad.

El acceso al crédito fue un factor crítico para la adopción tecnológica de invernaderos altamente sofisticados. El otorgamiento de crédito por parte de BCIE y COOCIQUE hacia los pequeños productores dentro de la cadena de pepino fue un factor crítico para su competitividad, su capacidad tecnológica y por último su participación en los mercados globales ya que sin este crédito los productores nunca hubieran podido insertarse a una cadena bajo las condiciones adecuadas.

El acceso al crédito es un factor fundamental, pero además existen otros determinantes necesarios para asegurar el éxito de los productores nacionales de pepino. El acceso al financiamiento es solamente el comienzo, el verdadero reto para los pequeños y medianos productores es poder mantenerse dentro de la cadena de valor, para lo cual deben tener en cuenta aspectos como alta calidad del producto, ser eficientes en los procesos productivos, cumplir con los requerimientos de las empresas comercializadoras y cumplir con los requerimientos fitosanitarios nacionales e internacionales; para ello se requiere otros incentivos como asistencia técnica de calidad y dada por el Estado, subsidios a la producción durante los primeros años e información de mercados proporcionadas por el Estado.

Existe también un proceso de aprendizaje que debe ser tomado en cuenta por los productores y el financiamiento de desarrollo cuando adoptan nueva tecnología o cuando acceden a nuevos mercados internacionales. Este proceso de aprendizaje se refleja en un costo en productividad que deben ser tomados en cuenta en nuevos emprendimientos por parte de pequeños y medianos productores.

La mayoría de las cadenas de valor tienen una empresa líder que es la que impone las reglas del juego y establece los parámetros sobre las cuales los demás agentes deben adaptarse para poder ser exitosos. En este caso, Mastronardi era la empresa que establecía los parámetros del producto que debían ser cumplidos por los pequeños productores, además de los estándares establecidos por los gobiernos (FDA en Estados Unidos y Servicio Fitosanitario en Costa Rica).

El riesgo, en su totalidad, fue asumido por los productores.Un punto en contra del proyecto fue el hecho de que el riesgo del proyecto recayó completamente en los productores, donde cada uno de ellos debió hacer frente a sus obligaciones.

Recomendaciones de política

El caso de APROMECO deja también importantes enseñanzas para los actores impulsores de estrategias y políticas para pequeños y medianos productores.

Primero. Indica que al plantear políticas públicas se debe analizar la actividad dentro de una cadena de producción internacional y no solamente enfocarse dentro del eslabón agrícola. Este conocimiento integral de la cadena no solo debe conocerlo el productor, deben conocerlo los entes rectores de la agricultura a nivel nacional (MAG, INTA, CNP) ya que es diferente plantear políticas de apoyo técnico o crediticio a un productor independiente, que trabaja enfocado al mercado nacional y manejar escalas de producción relativamente bajas, que establecer políticas para una asociación de productores insertados en una cadena de producción internacional y que maneja contratos con una empresa transnacional importante (SUNSET. Mastronardi). El Gobierno debe trabajar con una modalidad de incentivos diferenciados para este tipo de asociaciones, por ejemplo, un apoyo crediticio diferenciado (mediante un acuerdo entre la Banca Estatal y el Gobierno) que permita un periodo de gracia sobre los intereses al inicio del proyecto, porque muchos de los proyectos agrícolas con grandes inversiones en capital y tecnología tienen sus beneficios hasta pasado un periodo de tiempo considerable (5 años en adelante).

Segundo. Reconocer la necesidad de recapitalización del proyecto para generar nuevas inversiones y poder contar con capital de trabajo. En el trabajo se evidencia que debido a los elevadísimos costos de inversión en la remoción de tierra, construcción y aprovisionamiento de tecnología, APROMECO comenzó a trabajar descapitalizado y con poco o ningún capital de trabajo para empezar la siembra de pepino, lo que comenzó con la bola de nieve de endeudamiento del proyecto.

Tercero. El apoyo técnico debe ir enfocado sobre la necesidad de los productores agrícolas de cumplir con los parámetros establecidos por la empresa líder: calidad de producto, inocuidad, estándares ambientales. Asimismo el Consejo Nacional de Producción debe retomar la inteligencia de mercados, para mejorar la planeación de la siembra.

Cuarto. Reforzar capacidades para la firma de contratos con empresas internacionales para establecer reglas claras tanto para los productores como para los comercializadores, con metas definidas y mejorar el tema de la incertidumbre sobre los precios a través de precios mínimos y máximos en los contratos.

Quinto. Los agentes financieros deben mejorar los mecanismos de financiamiento cuando se trata de pequeños productores ligados a cadenas globales. Las entidades financieras deben conocer la actualidad de los negocios donde participan muchos pequeños productores, por medio de redes interconectadas con segmentos de la cadena que se distribuyen globalmente Éstos deben conocer el comportamiento del solicitante, sus relaciones, sus contratos, que los mueve a realizar sus proyectos, al minimizar el riesgo o falta de pago (ver al respecto Carranza & Díaz, 2005, pág. 73-74).

Finalmente, no está de más decir que las decisiones de inversión que realicen los pequeños productores agrícolas con el dinero otorgado mediante financiamiento debe ser resultado de procesos de planificación, donde se tome en cuenta todo lo que tiene que ver con el negocio: acceso de materias primas, tenencia de tecnología adecuada, conocimiento de la actividad que se va a realizar, conocimiento del mercado al que se desea insertar, conocimiento de toda la cadena en su totalidad, de los agentes que tienen el control ya que del conocimiento de todos estos elementos depende el éxito del uso de los recursos, la apropiación de las rentas y por último lograr hacer frente a las obligaciones crediticias.

Referencias

Angulo, J. (2007). Estudios de caso para el análisis de financiamiento de las cadenas agrícolas de valor. Recuperado en: http://unpan1.un.org/intradoc/groups/public/documents/icap/unpan033258.pdf

Blanco, P. (06 de abril de 2010). Entrevista de J. A. Valenciano Salazar, & A. Salas. Gerente Asociación de Productores de Cultivos Bajo Medio Controlado. APROMECO. Costa Rica.

Carranza, C., y Díaz, R. (2005). Mercados financieros en las cadenas agroindustriales de mercancías: aproximación conceptual. Revista ABRA, 25(34), 53-83. Ir a Artículo

COOCIQUE. (2013). Reseña historica del Grupo COOCIQUE. Recuperado de: http://www.coocique.fi.cr/index.php?option=com_content&view=article&id=25&Itemid=62.

COOPEGRIMAR. (2013). COOPEGRIMAR: ¿Quienes somos? Recuperado de http://www.coopagrimar.com/Coopagrimar/Quienes_somos.html

Gereffi , G., & Korzeniewicz, M. (1994). Commodity Chains and Global Capitalism. Connecticut, London: Editorial PRAEGER.

González-Vega, C. (2007). Cadenas de valor modernas: hacia la creación y el fortalecimiento de sujetos de crédito. En R. Quirós, Financiamiento de las cadenas agrícolas de valor. (págs. 45-63). San José, Costa Rica.: Academia de Centroamérica; FAO; RUTA; Serfirural. Ir a libro.

Ministerio de Agricultura y Ganadería, D. (2007). Caracterización de la Agrocadena de Pepino Holandés. Recuperado de http://www.mag.go.cr/bibliotecavirtual/a00074.pdf

Produce SUNSET, M. (1 de mayo de 2013). The Green Grass Projet. Recuperado de http://sunsetgrown.com/about-us

Quesada Alvarado, C. (30 de abril de 2013). El Zarcero. Obtenido de http://www.elzarcero.com/index.php?option=com_content&view=article&id=170:ha-habido-gente-actuando-con-malas-intenciones&catid=42:generales&Itemid=60

Shwedel, K. (2007). Financiamiento de las cadenas de valor. Una estrategia para lograr racionalidad, competitividad e integración. En R. Quirós (Ed.), Financiamiento de las cadenas de valor (págs. 12-28). San José, Costa Rica.: Academia de Centroamérica; FAO; RUTA; Serfirural. Ir a libro.

Wenner, M., Chalmers, G., Tiffen, P., & Gálvez, E. (2007). Lecciones aprendidas en las cadenas agrícolas de valor. En R. Quirós (Ed.), Financiamiento en las cadenas agrícolas de valor (pp. 30-43). San José, Costa Rica: Academia de Centroamérica; FAO; RUTA; Serfirural. Ir a libro.

_____________________________________

1.El presente artículo se escribió dentro del proyecto “Estructura de control en las cadenas y flujos de financiamiento (IED y crédito): Posibilidad para los productores nacionales”, el cual es un proyecto conjunto entre la Escuela de Economía y el Centro Internacional de Política Económica de la Universidad Nacional.

2.Según el concepto desarrollado por Gereffi (Gereffi & Korzeniewicz, 1994, p.2).

Este artículo de la Revista ABRA de la Universidad Nacional se encuentra bajo una Licencia Creative Commons Atribución-NoComercial-SinDerivadas 3.0 Costa Rica.